(Bloomberg) — Spuścizna frankowego długu hipotecznego w końcu doprowadziła do upadku jednego z największych pożyczkodawców w Polsce, zmuszając znajdujący się w trudnej sytuacji Gettin Noble Bank SA do przeprowadzenia największej restrukturyzacji sektora finansowego w kraju.

Osiem największych polskich banków i państwowy fundusz gwarancyjny BFG przejmie wybrane aktywa notowanego na warszawskiej giełdzie pożyczkodawcy za pośrednictwem specjalnego wehikułu i zapewni 10,3 mld zł (2,1 mld USD) na ratunek, poinformował BFG w komunikacie w piątek. Bank kontrolowany przez finansistę Leszka Czarneckiego zakończył swój kres po tym, jak ucierpiała jego działalność w zakresie kredytów walutowych, a zarząd nie naprawił szkód.

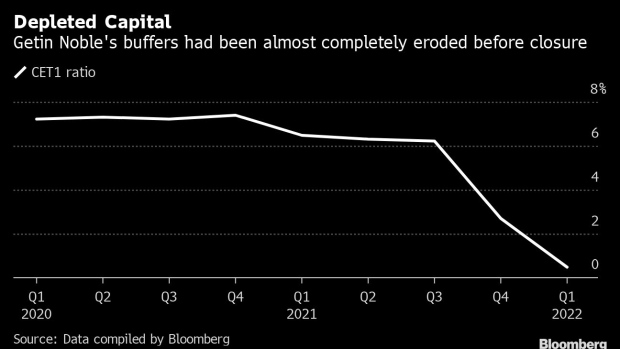

Upadek Gedina podkreśla utrzymujący się wpływ kredytów hipotecznych we frankach szwajcarskich w Polsce, które poprzedzały Wielki Kryzys Finansowy, a wiele gospodarstw domowych pozwało banki po tym, jak comiesięczne płatności wzrosły po latach deprecjacji złotego. Problemy Geddina, wykraczające poza problemy związane z pożyczką hipoteczną, niepokoiły wielu rówieśników, a pożyczkodawca co roku tracił pieniądze przez ostatnie sześć lat.

Czytaj więcej: Polskie banki czekają na werdykt w sprawie 31-miliardowej sagi kredytowej we frankach

Uzgodniony ruch w celu przejęcia dziesiątego co do wielkości banku w kraju rozłożyłby koszty operacyjne na całą branżę i pozwoliłby uniknąć zmuszania poszczególnych pożyczkodawców, w szczególności kontrolowanego przez państwo PKO Banku Polskiego SA, do samodzielnego działania – mówi Łukasz Janczak, analityk Erste. Bank Grupy.

Komórka Commerzbanku mBank ostrzegła we wtorek, że spodziewa się straty netto w 2022 r. po zwiększeniu rezerw na koszty prawne związane z hipotekami we frankach szwajcarskich. Wielkość warszawskich banków spadła w tym roku o 47%, wyprzedzając najgorszy na świecie indeks WIG20.

Obawy o ewentualną restrukturyzację Gedin narastają od co najmniej 2020 roku, kiedy Polska planowała przejęcie innego pożyczkodawcy Czarneckiego, Idea Bank SA, przez kontrolowany przez państwo bank Pekao SA. Lata strat zdziesiątkowały znaczną część jej akcji, ponieważ właściciel powstrzymywał się od wstrzykiwania nowego kapitału.

Pożyczkodawca złożył ofertę ożywienia w kwietniu, ponieważ stopy procentowe nadal rosły, ujawniając plan uzupełnienia kapitału w ciągu najbliższych pięciu lat. Mimo to kierownictwo banku w dalszym ciągu tworzyło mniej niż jego odpowiednicy rezerw na przyszłe koszty prawne związane z kredytami walutowymi.

Imperium finansowe

Czarnecki zbudował swoje imperium finansowe poprzez agresywną sprzedaż wysokomarżowych produktów finansowych klientom detalicznym. Strategia przyniosła odwrotny skutek, pozostawiając jego banki w obliczu fali strat i skarg. Gettin został dotknięty procesami sądowymi w sprawie kredytów hipotecznych we frankach szwajcarskich, a nowe prawo pozwalające kredytobiorcom na zawieszenie spłaty kredytów w złotówkach zadało bankowi kolejny cios.

Złe warunki w dwóch bankach należących do Czarneckiego skłoniły regulatorów w ostatnich latach do żądania wyższych składek na fundusze ratunkowe i restrukturyzacji i uporządkowanej likwidacji branży. W 2022 r. kilka banków komercyjnych zapłaciło dodatkowe 3,5 mld zł na zwiększenie siatki bezpieczeństwa, która teraz zostanie wykorzystana do finansowania pojazdu.

Ketin Noble miał na koniec marca 45 miliardów złotych (9 miliardów dolarów) aktywów, w tym 8,3 miliarda kredytów we frankach szwajcarskich. Wykluczono ich z transakcji, ponieważ uniemożliwiłoby to sprzedaż pojazdu zabezpieczonego aktywami banku – powiedział dziennikarzom podczas telekonferencji prezes BFG Piotr Tomaszewski.

Osiem banków komercyjnych zaangażowanych w akcję ratunkową to PKO, Bank Pekao, Alior Bank SA, Bank Millennium SA, BNP Paribas Bank Polska SA, ING Bank Śląski SA, mBank SA i Santander Bank Polska SA. BFG planuje szukać nabywców na pojazd, który zgodnie z prawem ma zostać sprzedany w ciągu najbliższych 2-3 lat, powiedział Tomaszewski.

(dodaje kontekst w całym tekście)

©2022 Bloomberg LP

„Irytująco skromny fanatyk telewizyjny. Totalny ekspert od Twittera. Ekstremalny maniak muzyczny. Guru Internetu. Miłośnik mediów społecznościowych”.